Pagar en otras divisas sin que te claven

Pagar en otra divisa puede suponer un coste elevado en algunas tarjetas. Te enseñamos qué comisiones existen y cómo evitarlas.

En el capítulo 10 de nuestro podcast, te explicamos algunas de las comisiones ocultas de bancos y financieras, entre ellas, por pagar en una divisa distinta del euro o, incluso, por pagar en un país fuera de la UE aunque el pago sea en euros. Aunque no seas una persona viajera o no suelas comprar en línea en otras divisas, este artículo te interesa pues, en ocasiones, el coste de la comisión puede llegar a ser bastante alto, como comentamos en el podcast.

Al igual que hicimos en el artículo anterior, descartamos a entidades con menores garantías jurídicas como los EDE.

Tipos de cambio

Para empezar, hemos de descubrir qué tipo de cambio emplea el banco o tarjeta que utilizaremos. Lo más habitual es que sea el tipo de cambio de la tarjeta. Enlazamos a continuación las calculadoras de los tipos de cambio para tus compras:

Si bien éstas son las más habituales, también podemos encontrarnos con tarjetas distintas como American Express, que no tiene online sus tipos de cambio, si bien los tipos de cambio suelen ser prácticamente idénticos a los de Visa.

Por otro lado, la entidad podría usar un tipo de cambio propio distinto al de la tarjeta. En este último caso, en el podcast explicamos que esto podía ser beneficioso para nosotros como el caso de Revolut, o bien perjudicial como en el caso de EVO Banco, que aplica por sistema un tipo de cambio equivalente a cobrarnos un 3,5 o 4% de comisión por cambio de divisa, aunque oficialmente no cobre dicha comisión.

Aún peores son los tipos de cambio en los datáfonos. Cuando pagues en el extranjero, los datáfonos normalmente te mostrarán un mensaje de si quieres pagar en la moneda local o en la tuya para, según muchos datáfonos, “evitar una comisión de tu banco”. Jamás pagues en euros si tienes una buena tarjeta, paga en la divisa local. El tipo de cambio utilizado por los datáfonos suele ser el peor de todos, con muchísima diferencia.

Comisiones

Además del tipo de cambio, hemos de valorar qué comisión cobran sobre el tipo de cambio aplicado. En el caso de Bankinter, salvo una de las tarjetas de su financiera que veremos más adelante, de euros a euros también nos cobrará comisión aunque no exista cambio de divisa alguno ya que también la cobran por pagar fuera de la UE. Esto aplicaría a países como El Vaticano, Andorra, San Marino… así como cualquier comercio online que no sea de la UE aunque éste nos cobre en euros.

Mejores tarjetas

Con estos criterios tenidos en cuenta, y valorando que buscamos tarjetas que no nos obliguen a cambiar de banco principal, pasamos a valorar las mejores tarjetas para pagar en otras divisas. Tal vez encuentres tarjetas que otras páginas web no mencionan. Esto se debe a que, al contrario que éstas, no cobramos de las mismas por publicitarlas y tampoco cobramos porque pinches en nuestros enlaces.

Las tarjetas no están presentadas en ningún orden concreto ya que no existe la mejor tarjeta para todo el mundo: tal vez también valores servicios adicionales como seguros, cashback, entre otros.

Tarjeta EROSKI

La tarjeta de crédito de Eroski es gratuita y utiliza el tipo de cambio de Mastercard. La emite la financiera del Santander y no cobra por cambio de divisa. Además, también nos da cashback por usarla en cualquier comercio y podemos usarlo en Eroski, si tenemos la suerte de tener uno disponible (no es un comercio disponible en toda España, por lo que puede el cashback puede ser en según dónde vivas).

Puedes consultar el contrato de la tarjeta aquí, así como la web de la tarjeta para más información.

Imagin

La marca online de Caixabank ofrece 2 tarjetas que no cobran por cambio de divisa y usan el tipo de cambio de Visa. Ambas son gratuitas.

En primer lugar, la tarjeta MyCard es oficialmente una tarjeta de crédito pero que podemos configurar para que, en la práctica, funcione como una de débito. Es algo bueno ya que nos permitirá hacer cosas que una tarjeta de débito no nos suele permitir hacer como alquilar un coche o usarla de garantía en hoteles. También nos permite retirar a débito en cualquier cajero fuera de España sin comisiones.

Por su parte, la tarjeta de Crédito de Imagin es exactamente igual que la anterior, con la diferencia de que se nos pasará un recibo a final de mes. Por lo demás, las condiciones son idénticas.

En ambos casos, verás que cuando pagues en otra divisa, te habrán cobrado el 3,95% que suele cobrar Caixabank y lo hará dentro del movimiento (tendrás que usar la calculadora de Visa para detectarlo). No obstante, cuando el cargo deja de estar retenido y se ejecuta finalmente, será entonces cuando bonifiquen la comisión y se cobrará la cuantía correcta.

Si bien tendremos que abrir una cuenta en Imagin, la cuenta es gratuita y sin requisitos, por lo que podemos mantener nuestro banco habitual y simplemente transferir el dinero que necesitemos para pagar con la tarjeta de Imagin a nuestra cuenta en esta entidad.

Bankinter DeViajes

Esta tarjeta de crédito de la financiera de Bankinter es gratuita, aplica el tipo de cambio de Mastercard y nos da un 0,2% de cashback. Además, tiene distintos seguros asociados que puedes consultar en este artículo. No obstante, no es interesante para retirar dinero en cajeros si lo necesitamos, ya que cobra un 4% de lo que retiremos con un mínimo de 3€ de comisión.

Podemos domiciliar el recibo de la tarjeta en cualquier entidad.

BBVA Pack Viajes

Si tu banco habitual es BBVA, puedes valorar alguno de estos planes premium que puedes activar o desactivar a conveniencia. Son los siguientes:

Plan Básico: 2,99€ al mes.

Plan Estándar: 7,99€ al mes.

Plan Premium: 14,99€ al mes.

Por lo general, BBVA cobra por pagar en otras divisas y también en cajeros extranjeros, salvo que actives uno de estos planes. En el Plan Básico, dispones de una retirada gratuita al mes y 250€ para pagar en otras divisas sin comisión. En el Estándar, son 3 retiradas gratuitas en cajero al mes y pasas a no tener límite para pagar en otras divisas con tarjeta. En el Premium, por su parte, no hay límites de ningún tipo.

Si bien sería cómodo para clientes habituales del BBVA, has de tener en cuenta que el Plan Premium de BBVA simplemente iguala las comisiones de las tarjetas MyCard y Crédito de Imagin y, éstas son gratuitas.

Openbank R42

Openbank es un banco online cuyo mayor accionista es el Banco Santander. La tarjeta R42, que utiliza el tipo de cambio de Visa, es una tarjeta de crédito que, al contrario que el resto de tarjetas de este banco, puedes contratar sin necesidad de ser cliente de Openbank y puedes domiciliar el recibo en cualquier otra entidad. La tarjeta es gratuita y tiene altas comisiones por pagar en otras divisas (3% con un mínimo de 2€ por operación) si bien permite activar un plan premium que resulta interesante.

El plan premium puede activarse y desactivarse a conveniencia, como en el BBVA, y tiene un coste de 4,99€ al mes. Éste incluye:

5 retiradas en cajero gratuitas en el extranjero al mes.

No cobra comisión por cambio de divisa.

Añade unos seguros de viaje interesantes que puedes consultar aquí.

Si bien esta tarjeta, para que resulte interesante, tiene coste, los seguros de viaje la hacen interesante ya que sus coberturas son buenas para la mayoría de países del mundo. Por ello, al contrario que el pack viajes de BBVA, sí que es una opción recomendable.

Si quieres consultar más información, puedes consultar en la web de Openbank.

N26

N26 es un banco alemán con sucursal española, es decir, el IBAN es español (salvo para cuentas antiguas abiertas antes de la apertura de la sucursal española). El tipo de cambio que utiliza es el de Mastercard y no cobra por pagar en otras divisas. Si retiramos en efectivo, en sus planes de pago más caros tampoco nos cobrará, mientras que en el gratuito y en la modalidad Smart nos cobrará un 1,7% de comisión.

Puedes consultar aquí más información de los distintos planes.

Si bien tendremos que abrir una cuenta en N26, la cuenta no tiene condiciones.

Revolut

Revolut es un banco lituano de origen británico y con sucursal española, es decir, el IBAN es español. El tipo de cambio que utiliza es oficialmente propio, si bien el que usan realmente es el tipo de cambio interbancario. Tal y como comentamos en el podcast, es el más beneficioso para nosotros ya que es el que usan los bancos entre sí, y es el coste real para la entidad bancaria (si es ésta la que hace el cambio de divisa y no la tarjeta). En fines de semana cobran una comisión que suele rondar el 1% para protegerse, dicen, de las fluctuaciones del mercado de divisas cuando éstos están cerrados. Igualmente, no supone un gran problema ya que, con el cobro de esta comisión, el coste total se suele colocar en línea con los tipos de cambio de Visa y Mastercard.

Si quisieras, no obstante, evitar el cobro de la comisión, puedes optar por utilizar las cuentas multidivisa que ofrece la entidad de manera gratuita y traspasar saldo el viernes para utilizar el fin de semana. Eso sí, el cambio de divisa gratuito tiene límites: 1.000€ al mes en el plan gratuito, 3.000€ en el Plus y 20.000€ en el Premium. Este último, en la práctica, estaría igualado a los planes Metal y Ultra que no aplican límite alguno.

Respecto a los cajeros, todos los planes aplican límites mensuales sin comisión que oscilan entre los 200 y los 2.000€. Puedes consultar aquí más información de los distintos planes.

Pese a que, sobre el papel, sus condiciones son buenas, Revolut nos puede aplicar límites para pagar en otras divisas y/o cambiar a nuestras cuentas en otras divisas de manera arbitraria según unos criterios de “uso razonable” no especificados. Por ello, es conveniente no jugárnosla a una tarjeta, especialmente si ésta es de Revolut, ya que nos podría dejar tirados en algún momento.

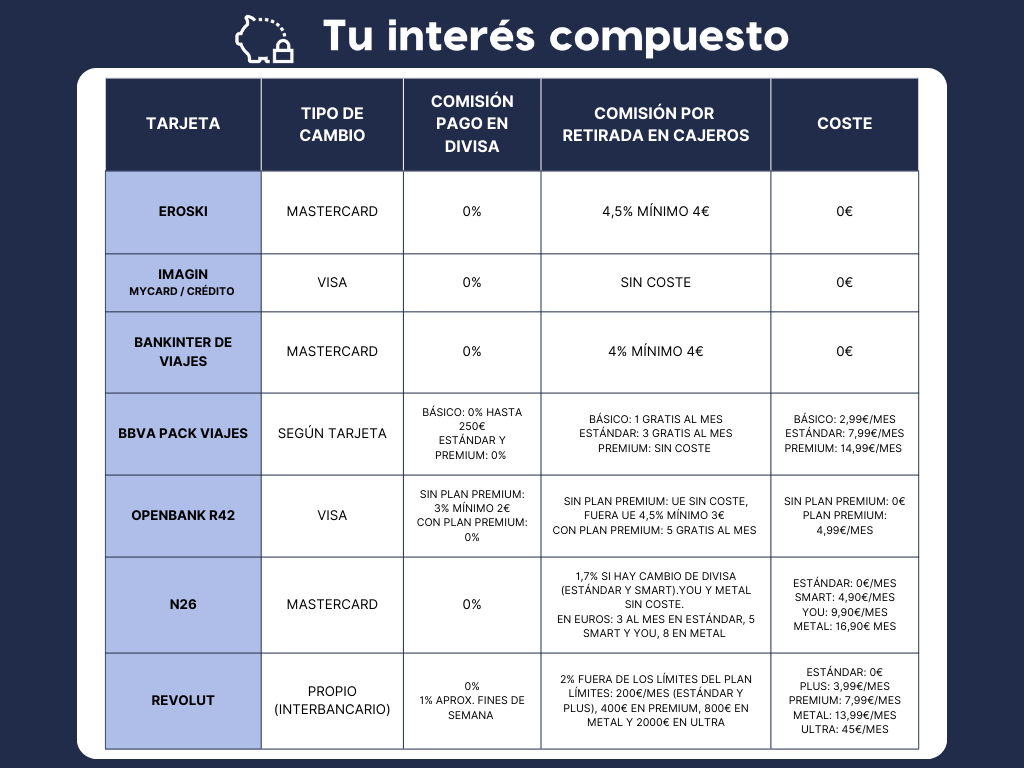

Comparativa

Una vez vistas las tarjetas en detalle, te presentamos un cuadro resumen con todas las tarjetas mencionadas para que puedas tomar tus propias decisiones.