Mejores cuentas de ahorro (2024-T1)

Te presentamos las mejores cuentas de ahorro en España y en el resto de Europa contratables desde España.

En los últimos artículos, hemos tratado la necesidad de tener un fondo de emergencia para imprevistos y analizamos los fondos monetarios como alternativa a las cuentas de ahorro para guardarlo. En este artículo, tratamos las mejores cuentas de ahorro que podemos contratar desde España.

Recuerda que, en caso de contratar una cuenta en el extranjero, tendrás que incluir manualmente los intereses en la declaración de la Renta y deberás revisar si debes rellenar el formulario 720, ambos trámites sencillos pero necesarios. Lo tratamos en este capítulo del podcast.

Recuerda que estas condiciones pueden cambiar con el tiempo. Por ello, solo escogemos cuentas que no nos exigen vinculación alguna, por lo que podremos cambiar de entidad y enviar nuestros ahorros a otra parte con una simple transferencia. También huimos de promociones temporales. Tal vez te interesen, pero suelen durar pocos meses o, como máximo, un año. Las remuneraciones, tras las promociones, suelen caer al 0% o cerca del 0%, como pasa en Abanca o MyInvestor.

También contemplamos los CIALP (Cuentas Individuales de Ahorro a Largo Plazo) y su equivalente en aseguradoras, los SIALP, con menores garantías de rentabilidad. Los trataremos más adelante, aunque puedes consultar en este capítulo su funcionamiento y garantías. Lo mismo ocurre con algunos seguros de ahorro.

Mejores cuentas de ahorro en España

Renault Bank - 2,85%

Se trata de un banco francés con sucursal española, algo similar a lo que ocurre con ING. El FGD no es español, pero la cuenta lo es: tiene IBAN español y comunica todo de manera automatizada a Hacienda. Es decir, salvo quiebra del banco, es una entidad española a todos los efectos.

El interés que da actualmente es 2,85% TIN (2,89% TAE). El interés es, como en el resto de cuentas, anual. No obstante, se liquida mensualmente a mediados de mes.

Solo permite enviar y recibir transferencias de la cuenta que hayas vinculado, no de otras entidades aunque el titular de la cuenta seas tú.

N26 -2,26%

El banco alemán ofrece a sus clientes con IBAN español una cuenta de ahorro con una remuneración del 2,26% TIN. Liquidación mensual que se abona a inicios de mes.

Pibank y Banco Pichincha - 2%

Entidad ecuatoriana con sede española. Es un banco español a todos los efectos, pues el FGD también es español. La cuenta de ahorro de Pibank ofrece actualmente un 2% TIN (2,02% TAE). El interés es anual pero se liquida mensualmente a inicios de mes. Ofrece transferencias inmediatas de manera gratuita pero solo a cuentas donde hayas hecho alguna transferencia previamente. Idénticas condiciones en la marca tradicional Banco Pichincha, cosa que no ocurre en otros productos.

Banco Sabadell - 2%

La cuenta online del Banco Sabadell, solo apta para nuevos clientes, ofrece el mismo interés que las cuentas de ahorro de Pibank y Pichincha en un pack de cuenta corriente y cuenta de ahorro, ambas remuneradas. La diferencia es el límite de saldo a remunerar, tan solo 20.000€ en la suma de ambas cuentas, y el exceso queda sin remunerar. Actualmente tienen una promoción en la cual nos remuneran los 3 primeros meses al 6% TIN, y luego baja al 2% TIN. Es por ello que la TAE publicitada es el 3%, pero es solo para ese año y suponiendo que tengas el mismo dinero en cuenta todo el año. Es por ello que esta cifra no nos sirve de mucho, tal y como comentamos y analizamos en este capítulo del podcast.

Resulta interesante su remuneración adicional por recibos domiciliados: nos devuelve un 3% de los recibos de luz y gas que domiciliemos en esta cuenta.

Mejores CIALP y SIALP

Los CIALP y SIALP son, en esencia, lo mismo, pues solo puedes tener uno de ellos en una sola entidad, si bien son traspasables. Los CIALP son cuentas bancarias, por lo que tienen cobertura del FGD, mientras que los SIALP son seguros de ahorro, por lo que no disponen de dicha cobertura. En cambio, les cubre el Consorcio de Compensación de Seguros. La principal diferencia radica en las garantías. En el FGD cobraremos íntegramente nuestros ahorros hasta un máximo de 100.000€ por entidad y cliente. Por su parte, el Consorcio no impone dicho máximo, pero no garantiza en ningún caso que recuperemos el 100% del dinero.

Como producto, tampoco son lo mismo. En el CIALP jamás podremos perder y es una cuenta bancaria a todos los efectos. En el SIALP, en cambio, la garantía es solo del 85% del capital invertido. Es por ello que algunos SIALP invierten en productos de riesgo sin garantizar ningún interés, pero otros nos pueden garantizar el 100% e incluso una remuneración. Todo dependerá del SIALP que contratemos.

Los CIALP y SIALP son interesantes por el beneficio fiscal. Solo podemos aportar 5.000€ al año, pero los intereses cobrados quedan exentos de tributación de IRPF si no lo rescatamos durante 5 años. Por ello, no nos retendrán nunca nada por IRPF salvo que rescatemos antes de ese plazo, y si no lo hacemos, no pagaremos a Hacienda por el beneficio (actualmente un 19% si los intereses anuales son inferiores a 6.000€).

Importante también saber que no permite rescates parciales, solo totales, por lo que tendremos que cancelar el producto en su totalidad si necesitamos rescatar parte del dinero.

Hasta ahora, no había ningun SIALP interesante que funcionara como una cuenta de ahorro, y el único CIALP del mercado era uno del Banco Sabadell que lleva años con una remuneración del 0%. El resto, desaparecieron del mapa. Ahora, aunque de manera tímida, esto ha empezado a cambiar.

BBVA - 2,5%

Sorprendente el movimiento de este banco tradicional y que tampoco está dando publicidad alguna a este producto. El BBVA, a traves de su aseguradora, ofrece un SIALP de interés garantizado, con matices. La remuneración es del 2,5% anual, si bien dicha garantía solo aplica si mantenemos el dinero durante 5 años. Si no, esta garantía desaparece, por lo que nos enfrentamos a pérdidas. Por lo tanto, es una opción interesante si sabemos que vamos a mantener el dinero 5 años, pero no si existe el riesgo de tener que rescatar antes de ese plazo.

Interesante y poco habitual que el 2,5% es garantizado para los 5 años, al contrario que en otros CIALP y SIALP, que pueden ir cambiando el interés periódicamente. Eso sí, las futuras aportaciones pueden tener un interés distinto en función de la remuneración que oferten en ese momento.

Pongamos un ejemplo. Imaginemos que metemos 1.000€ al 2,5% y decidimos aportar 100€ más al mes. Al cabo de 6 meses, BBVA decide cambiar la remuneración al 2%. Llevamos 1.600€ aportados que seguirán rindiendo al 2,5%, pero los 100€ adicionales que aportamos al mes siguiente remunerarán al 2%. Si en vez de reducir el interés al 2% fuera un incremento al 3%, pasaría exactamente lo mismo. Tendríamos 1.600€ remunerados al 2,5% y los 100€ siguientes estarían remunerados al 3%.

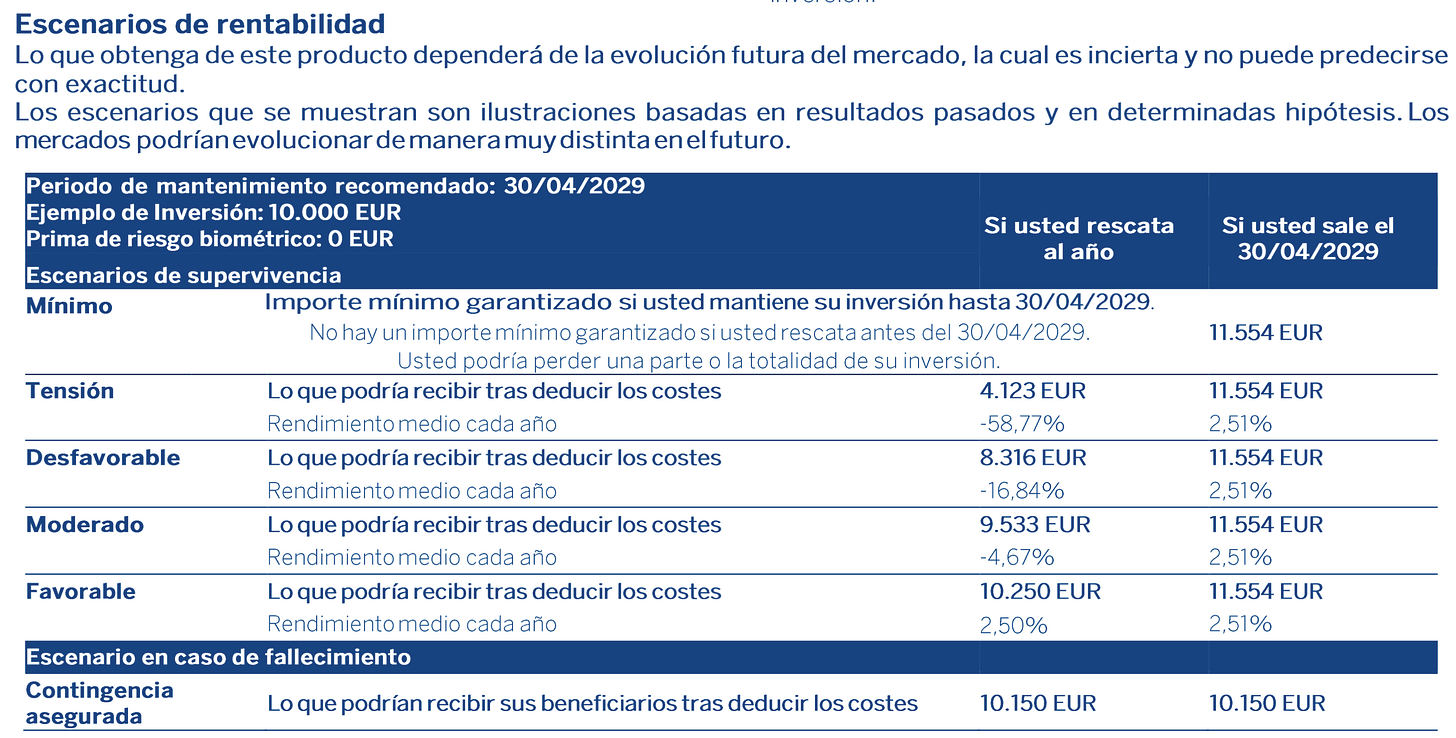

Escenarios de rentabilidad del DDF del SIALP de BBVA.

PSN - 1,75%

Esta aseguradora ofrece un 1,75% anual en su SIALP, también de interés garantizado. Las aportaciones mínimas son algo elevadas pero asequibles: 1.200€ al año, como mínimo, como prima anual divisible mensualmente, y las aportaciones adicionales van en bloque de 2.000€.

Al contrario que BBVA, PSN no nos garantiza este interés a lo largo de los 5 años sino que los revisa anualmente. En su parte positiva, no deberíamos perder dinero si rescatamos antes de este periodo, algo que no ocurre con BBVA. El condicionado no es público en su web, por lo que cabría revisarlo antes de la contratación para asegurarse de este punto.

Eso si, si quisieras este SIALP, solo podrás contratarlo si eres titulado universitario o si algún allegado tuyo es cliente de esta aseguradora. Según sus Preguntas Frecuentes:

Podrán formar parte de la Mutua como socios mutualistas las personas naturales o jurídicas que suscriban un producto de Vida (Riesgo o Ahorro), Unit Linked y/o PIAS. En este sentido, se convertirán en mutualistas los tomadores de alguno de estos seguros una vez abonada la prima.

Para que una persona física pueda ser mutualista mediante la contratación de uno de estos productos, además, tendrá que ostentar un título universitario de los recogidos en el Catálogo de Títulos Universitarios Oficiales del Ministerio de Educación o de los homologados oficialmente a los Títulos de dicho Catálogo. Asimismo, podrán ingresar en la Mutua quienes ostenten la condición de Empleado Fijo de la propia Mutua, de la Agrupación Mutual Aseguradora, Mutua de Seguros a Prima Fija, de las Entidades en las que ambas tengan participación mayoritaria o de los Consejos Generales y Colegios formados por profesionales que, para el ejercicio de su profesión, precisen obtener previamente un título universitario de los recogidos en el Catálogo de Títulos Universitarios Oficiales del Ministerio de Educación.

También podrán ingresar en la Mutua los ascendientes, viudos, cónyuges, hijos y hermanos de mutualistas; en este último supuesto, su ingreso requerirá la aprobación del Consejo de Administración.

Mutualidad de la abogacía - 3,25%

El mejor SIALP del mercado, con un 3,25% de interés garantizado el primer año que puede variar en los siguientes. No permiten rescatar durante el primer año. Eso sí, para contratarlo, tendremos que ser profesionales del mundo del derecho o la ingeniería, asi como su entorno familiar, ya que esta aseguradora solo permite clientes de dichas profesiones.

Página web de Mutualidad con la información de su SIALP.

Mutua de ingenieros - 1,75-2,5%

Algo parecido a la anterior pasa con esta aseguradora que ofrece un 2,25 o un 3% menos 0,50% de gestión (1,75 y 2,5% tras las comisiones), a priori solo contratable por ingenieros.

Seguros de ahorro

Algunas aseguradoras ofrecen seguros de ahorro de interés garantizado que no disfrutan de los beneficios fiscales de los SIALP. Algunos funcionan como cuentas de ahorro, otros funcionan como depósitos, y otros son productos de inversión. Vamos a los que tienen un funcionamiento similar a las cuentas de ahorro.

Mutua Madrileña - 2,75%

El Plan de Ahorro Plus nos garantiza un 2,75% al año durante la primera anualidad siempre y cuando nuestra aportación inicial sea de 750€. Eso sí, si rescatamos antes de que acabe el año, nos penalizarán con un 3% de comisión, por lo que perderíamos dinero si lo hiciéramos.

Nationale Nederlanden - 1,6%

Esta aseguradora neerlandesa vinculada a ING ofrece un seguro de ahorro llamado Flexicuenta, con un interés garantizado al 1,6%. Más allá del mínimo de 150€ por aportación, independientemente de la periodicidad de éstas, su funcionamiento es prácticamente idéntico al de una cuenta de ahorro. No vemos ninguna cláusula reseñable que pudiera ser abusiva o con la que haya que ir con cuidado, o distinta a lo habitual.

Mejores cuentas de ahorro en Europa

Trade Republic - 4%

Sobre Trade Republic ya hemos escrito con anterioridad. Se trata de la cuenta de efectivo compartida con otros clientes en un broker. Si bien han anunciado que ya disponen de licencia bancaria, no la están usando salvo para una tarjeta de débito que, de momento, solo ofrecen a muy pocos clientes. Por lo que lo dicho en el artículo publicado el pasado mes de septiembre sigue aplicando: la cobertura del FGD tiene matices. El tipo de interés es un 4% anual que se liquida de manera mensual.

Bank Norwegian - 3,7%

Banco noruego con cobertura del FGD sueco. El interés es anual y pagan a inicios de año en una única liquidación. La mejor remuneración existente en euros y que sea una cuenta bancaria a todos los efectos. El IBAN es noruego, así que deberemos andar con ojo a la hora de hacer y recibir transferencias, para que nuestro banco no nos cobre por un cambio de divisa que nunca se ha producido (Noruega tiene su propia divisa, pero la cuenta bancaria se abre en euros) ni por hacer transferencias fuera de la Unión Europea, ya que Noruega no forma parte de la UE, si bien está dentro de la zona SEPA. Si fuera así, deberíamos buscar una entidad que no nos cobrara por hacerlo. Al ser un país de la zona SEPA, esto no debería ser complicado.

Y Renault Bank?

Muy bueno el artículo. Buscando en internet he visto que el broker "Freedom24" da una remuneración al estilo cuenta de ahorro (que no lo es) del 3.89%. Indican que estaría cubierto hasta 20000€ por el Fondo de Compensación de Inversores de Chipre. Hasta ahí bueno, okay... Lo que me parece extremadamente sospechoso es que den una rentabilidad de hasta el 6.43% en depósitos a 1 año en euros y del 8.76% en dólares. Para mí hay algo raro, no sé lo que será, pero esa rentabilidad es una red flag para mí. Has hecho un gran análisis de Trade Republic y creo que este broker se merece uno igual. Veo a más de uno a lo loco cegándose por la rentabilidad.